Steuerbefreiung für bestimmte Photovoltaikanlagen

Mit dem Schreiben vom 17. Juli 2023 hat das BMF Neuerungen bzgl. der Steuerbefreiung für bestimmte Photovoltaikanlagen im privaten wie auch im betrieblichen Bereich bestimmt.

Die Regelungen gelten rückwirkend zum 01.01.2022 und schaffen verschiedene steuerliche Anreize für die Anschaffung und den Betrieb von Photovoltaikanlagen.

So sind nun Einkünfte aus dem Betrieb bestimmter Photovoltaikanlagen rückwirkend seit dem 01.01.2022 steuerfrei.

Des Weiteren unterliegen die Lieferung und die Installation bestimmter Photovoltaikanlagen an einen Betreiber seit dem 1.1.2023 einem umsatzsteuerlichen Nullsteuersatz, wodurch Betreiber solcher Anlagen nicht mehr mit Umsatzsteuer bei der Anschaffung belastet werden.

Im BMF-Schreiben vom 17. Juli 2023 geht es detailliert um die Voraussetzungen, welche für eine Steuerbefreiung erfüllt werden müssen, z.B. welche Art von Anlage begünstigt ist, sowie auch den Umfang der Steuerbefreiung.

Dies lässt sich wie folgt zusammenfassen:

Im persönlichen Anwendungsbereich gilt die Regelung für natürliche Personen, Mitunternehmer und Körperschaften.

Im sachlichen Anwendungsbereich ist für die Lohnsteuerfreistellung die Bruttoleistung nach dem Marktstammdatenregister in Kilowatt (peak) maßgeblich.

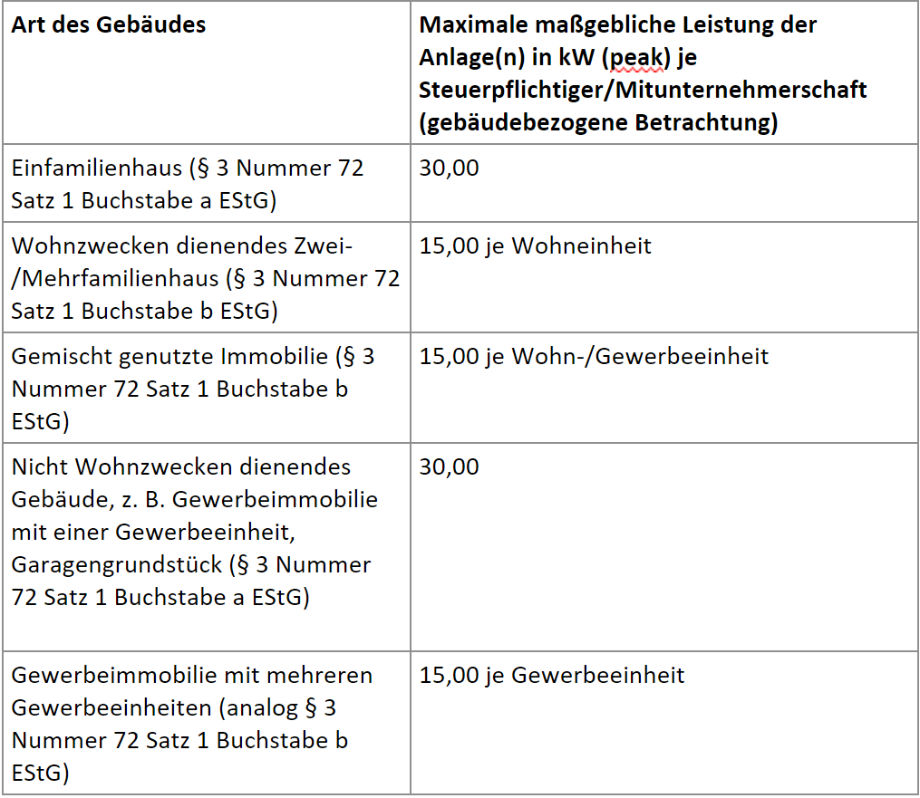

Begünstigte Photovoltaikanlagen sind mit Gewinnerzielungsabsicht betriebene Anlagen, die sich auf oder an einem Gebäude befinden, zusätzlich auch dachintegrierte oder sog. Fassadenphotovoltaikanlagen. Die Photovoltaikanlage ist ertragsteuerlich als ein selbstständiges bewegliches Wirtschaftsgut zu behandeln. Die zulässige maximale Leistung für die verschiedenen Arten von Anlagen lässt sich der folgenden Tabelle entnehmen:

Freiflächenanlagen sind unabhängig von ihrer Größe nicht begünstigt.

Weiterhin ist es nicht notwendig, dass der Betreiber der Anlage gleichzeitig der Eigentümer des Gebäudes ist.

Die Steuerbefreiung umfasst alle Einnahmen und Entnahmen unabhängig von der Verwendung des von der Anlage erzeugten Stroms. Einnahmen sind z.B. Einspeisevergütungen, Entgelte für Stromlieferungen, Vergütungen für das Aufladen von E-Fahrzeugen. Unter Entnahmen versteht man die Nutzung des Stroms für betriebsfremde Zwecke.

Zusätzlich zu den objektbezogenen Höchstgrenzen gibt es auch noch eine Höchstgrenze von 100 kWp pro Steuerpflichtigen. Hierbei werden alle begünstigten Anlagen addiert. Bei Überschreitung dieser Grenze führt dies zum gesamten Entfall der Befreiung.

Die Übertragung oder Umwandlung einer Photovoltaikanlage zu Buchwerten ist grundsätzlich möglich. Es besteht jedoch Unsicherheit hinsichtlich der Besteuerung stiller Reserven, wenn die Photovoltaikanlage vor der Übertragung oder Umwandlung nicht gemäß § 3 Nummer 72 Satz 1 EStG begünstigt war und somit ein potenzieller Gewinn aus Aufgabe oder Veräußerung steuerpflichtig wäre. Nach der Übertragung oder Umwandlung könnte die Anlage jedoch gemäß § 3 Nummer 72 Satz 1 EStG begünstigt sein. In solchen Fällen ist eine Übertragung oder Umwandlung zu Buchwerten nicht möglich.

Zuletzt behandelt das BMF-Schreiben auch noch die steuerlichen Folgen, wenn der Strom durch den eigenen Betrieb verbraucht wird, aber dort kein Betriebsvermögen ist. Das Bundesministerium für Finanzen lässt lediglich die Übertragung von Strom zum Buchwert und damit zum Produktionspreis zu. Eine Festsetzung eines höheren Strompreises ist damit nicht möglich.